海天股份筹划重大资产重组 收购德国贺利氏公司光伏银浆事业部相关资产

海天股份(603759)今日晚间公告,公司筹划通过新设的全资子公司以支付现金方式购买贺利氏光伏银浆事业部相关资产。本次交易的基础价格为人民币5.02亿元,最终的购买对价将根据交易协议约定的价格调整机制确定。

根据交易对方提供的资料初步判断,标的公司2023年度营业收入占上市公司营业收入的比例高于50%,本次交易预计达到《重组管理办法》规定的重大资产重组标准,预计构成上市公司重大资产重组。

本次交易前三十六个月内,公司实际控制权未发生变更。本次交易为现金收购,本次交易前后,公司的控股股东均为四川海天投资有限责任公司,公司实际控制人均为费功全,本次交易不会导致公司控制权发生变化。 因此,本次交易不构成《重组管理办法》第十三条规定的重组上市。

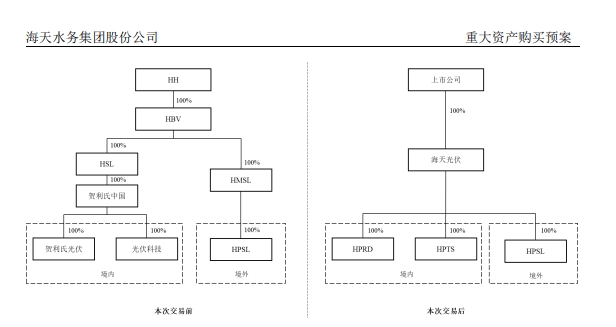

收购资产包括贺利氏光伏(上海)有限公司100%股权、贺利氏(中国)投资有限公司对贺利氏光伏(上海)有限公司的债权,贺利氏光伏科技(上海)有限公司100%股权,Heraeus Photovoltaics Singapore Pte. Ltd. 100%股权。

标的资产是业内少数具备成熟的原材料性能机理研究的光伏银浆厂商,并曾多年在全球银浆市场排名前两位,是业内产品布局最为全面的厂商之一,曾多次助力头部客户刷新光伏组件转换效率的世界纪录,在TOPCon及BC电池用银浆领域具备显著的技术先发优势。光伏导电银浆的性能直接决定了光伏电池的光电转换效率与光伏组件的输出功率,是推动光伏电池技术革新及产业降本增效的核心动力之一,

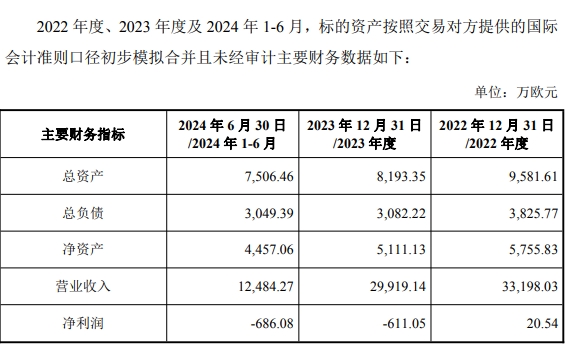

标的资产去年收入3亿欧元,亏损611万欧元,今年上半年营收1.25亿欧元,亏损686万欧元。

本次交易对方分别为贺利氏中国与HMSL,均为德国贺利氏集团旗下企业。德国贺利氏集团是一家全球领先的贵金属及技术供应公司,在40个国家拥有17000余名员工,业务覆盖贵金属回收、医疗健康、半导体及电子、工业应用等多个领域,在全球市场上占据重要地位。2023年,德国贺利氏集团的销售收入达到了256亿欧元。

本次交易前,海天股份主营业务为供排水、垃圾发电业务,受“新增供排水项目大幅减少”、“市场竞争格局的变化”、“新增项目多以专项债进行融资”以及“日益提升的项目运营资金要求”等多重因素影响,上市公司原有主营业务未来快速发展受限,寻找新的业绩增长点迫在眉睫。在此背景下,上市公司积极寻找符合自身发展战略的第二业绩增长极。本次交易标的公司主营业务为光伏导电浆料的研发、生产及销售,是光伏银浆领域具备传统优势地位的代表性厂商,长期保持市场领先地位。

交易完成后,上市公司将进入增长性更强、准入门槛更高的光伏银浆产业,并将依托自身资源优势,与标的资产实现有效协同,加速推动上市公司由“传统生产”向“新质生产力”转型,助力上市公司实现换挡升级。

交割前,贺利氏中国将向贺利氏光伏增资人民币2亿元、向光伏科技增资人民币1.3亿元,HMSL向HPSL增资500万美元(截至本预案签署日,HPSL增资已完成)。交割日前标的公司会完成上述增资手续并清偿所有银行借款。海天股份将向贺利氏中国支付对价购买此债权。